O que é Substituição Tributária?

A Substituição Tributária é um método de arrecadação que transfere a responsabilidade pelo pagamento de impostos para outro contribuinte. A ideia é tornar mais simples a cobrança de impostos e reduzir a sonegação fiscal.

Sua aplicação se dá em produtos plurifásicos, ou seja, aqueles nos quais os tributos são cobrados várias vezes ao longo da cadeia de produção. Por exemplo, no caso do ICMS, o imposto é cobrado de um responsável pela etapa anterior na cadeia de produção, como a indústria ou distribuidora, em vez da empresa que realiza a venda final.

Isso permite que o tributo seja pago de uma vez só, tornando-se monofásico e facilitando o cálculo para o produtor, que inclui o valor na venda final, enquanto o governo otimiza o controle do pagamento do ICMS.

Como funciona a Substituição Tributária?

Vamos considerar um exemplo para compreender melhor:

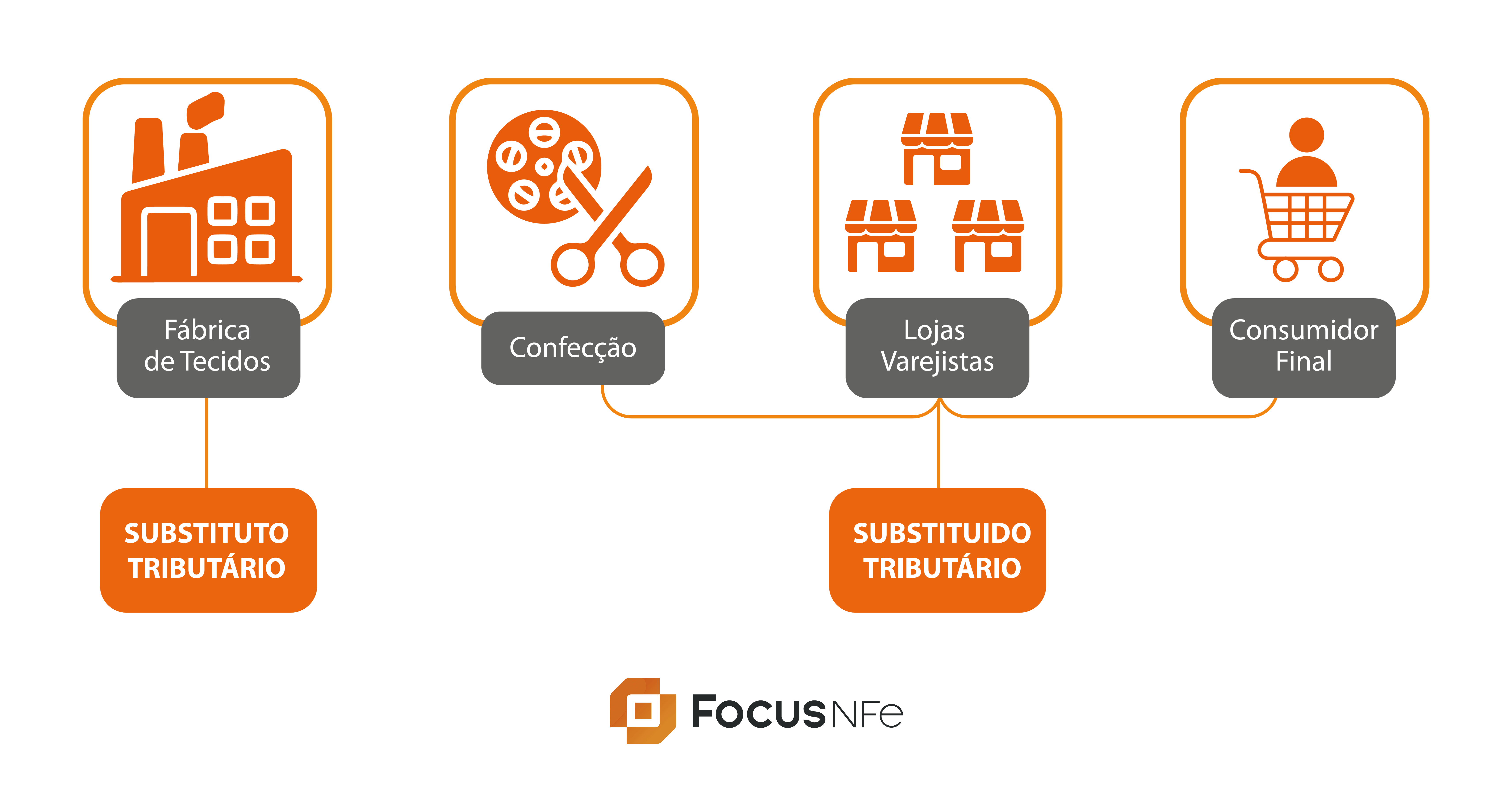

Imagine uma cadeia de produção de roupas, onde uma fábrica de tecidos vende sua produção para uma confecção. Essa confecção, por sua vez, distribui suas peças para lojas varejistas, que as vendem para os consumidores finais.

No sistema de Substituição Tributária, em vez de todas as partes da cadeia pagarem o ICMS, que é o imposto aplicável, apenas a fábrica de tecidos é responsável por esse pagamento. Assim, ela se torna o contribuinte substituto, calculando e recolhendo o ICMS sobre toda a cadeia produtiva, incluindo o valor no preço dos tecidos vendidos para a confecção.

Nesse cenário, a fábrica de tecidos é o contribuinte substituto, enquanto a confecção e as lojas varejistas são os contribuintes substituídos. Isso significa que a fábrica assume a responsabilidade pelo pagamento do imposto, simplificando o processo de arrecadação para o governo e evitando múltiplos pagamentos ao longo da cadeia de produção.

Contribuinte Substituto

É aquele que assume a responsabilidade pela retenção e/ou recolhimento do imposto.

Contribuinte Substituído

Refere-se ao contribuinte beneficiado pela Substituição Tributária ou aquele que sofre a retenção do imposto.

Quais são os tipos de Substituição Tributária?

Entendido os papéis do contribuinte substituto e substituído, confira os tipos de ST e suas diferenças:

Substituição Tributária do Contribuinte

Aqui a responsabilidade do pagamento dos tributos é do contribuinte da cadeia.

Por exemplo: uma empresa contrata uma transportadora para entregar seus produtos aos clientes. Nesse caso, a empresa contratante se torna o contribuinte substituto, assumindo a responsabilidade pelo recolhimento dos impostos que seriam devidos pela transportadora.

Substituição Tributária para Frente

A Substituição para frente refere-se à antecipação da cobrança dos tributos relacionados à circulação das mercadorias.

Essa ST é utilizada com frequência em produtos como combustível, bebidas alcoólicas e cigarros, que possuem alíquotas elevadas de ICMS. Esses produtos são tributados com base em um cálculo presumido, que considera o preço final de venda e uma margem de lucro presumida.

Substituição Tributária para Trás (diferimento)

A tributação para trás ocorre quando a cobrança do ICMS é postergada e seu funcionamento é oposto ao da substituição para frente. Nessa ST, somente o último participante da cadeia da mercadoria é responsável pelo pagamento integral do tributo, abarcando todas as operações realizadas.

Esse tipo de substituição, também denominado de diferimento ou antecedente, é aplicada a produtos como alimentos, medicamentos e livros.

Quais são as vantagens da Substituição Tributária?

Embora aumente a complexidade na apuração do ICMS para empresas, o sistema de Substituição Tributária apresenta vantagens significativas:

Simplificação

Por centralizar a responsabilidade do cálculo e recolhimento do tributo apenas em um contribuinte, simplifica o processo de arrecadação de impostos para o governo. Uma vez que não é necessário que cada etapa realize os cálculos e corra o risco de cometer erros ou sonegar.

Previsibilidade financeira

Uma outra vantagem é a previsibilidade de custos, sendo a substituição para frente a mais eficiente para esse benefício em particular.

Isso ocorre porque esse método possibilita o cálculo dos impostos logo na primeira fase, permitindo que o contribuinte compreenda exatamente o montante de tributos que o processo acarretará, uma vez que esses valores são determinados previamente.

Otimização da fiscalização e máquina pública

Otimiza o planejamento fiscal do governo, possibilitando a alocação adequada dos recursos públicos.

Além disso, reduz a burocracia com a diminuição de custos administrativos e as complicações relacionadas à apuração e pagamento de impostos, principalmente para empresas de menor porte.

Redução da informalidade e evasão fiscal

A Substituição Tributária contribui para a redução da evasão fiscal, já que os valores devidos têm seus cálculos feitos com base em critérios definidos previamente, dificultando a sonegação.

Ademais, do ponto de vista do Fisco, esse sistema também resulta na diminuição da informalidade, facilitando a fiscalização das operações.

Quando tem Substituição Tributária?

A Substituição Tributária é válida tanto para transações internas, realizadas dentro do estado, quanto para operações interestaduais envolvendo produtos listados no Convênio ICMS 142/18 da CONFAZ.

No entanto, a legislação da ST deve ser aplicada quando o produto estiver classificado na NCM/SH (Nomenclatura Comum do Mercosul – Sistema Harmonizado). Esse sistema consiste em um método internacional de classificação de mercadorias, estruturado em códigos e descrições correspondentes, e também inclui o CEST (Código Especificador da Substituição Tributária).

Tabela de produtos com Substituição Tributária

A tabela de Substituição Tributária, também conhecida como tabela CEST, compila os produtos que estão sujeitos à ST do ICMS. Você pode consultá-la nos anexos do Convênio ICMS 142/18.

Aqui estão os 25 segmentos de mercadorias industrializadas presentes no Anexo I:

| ITEM | NOME DO SEGMENTO | CÓD. DO SEGMENTO |

| 1 | Autopeças | 1 |

| 2 | Bebidas alcoólicas, exceto cerveja e chope | 2 |

| 3 | Cervejas, chopes, refrigerantes, águas e outras bebidas | 3 |

| 4 | Cigarros e outros produtos derivados do fumo | 4 |

| 5 | Cimentos | 5 |

| 6 | Combustíveis e lubrificantes | 6 |

| 7 | Energia elétrica | 7 |

| 8 | Ferramentas | 8 |

| 9 | Lâmpadas, reatores e “starter” | 9 |

| 10 | Materiais de construção e congêneres | 10 |

| 11 | Materiais de limpeza | 11 |

| 12 | Materiais elétricos | 12 |

| 13 | Medicamentos de uso humano e outros produtos farmacêuticos para uso humano ou veterinário | 13 |

| 14 | Papéis, plásticos, produtos cerâmicos e vidros | 14 |

| 15 | Pneumáticos, câmaras de ar e protetores de borracha | 16 |

| 16 | Produtos alimentícios | 17 |

| 17 | Produtos de papelaria | 19 |

| 18 | Produtos de perfumaria e de higiene pessoal e cosméticos | 20 |

| 19 | Produtos eletrônicos, eletroeletrônicos e eletrodomésticos | 21 |

| 20 | Rações para animais domésticos | 22 |

| 21 | Sorvetes e preparados para fabricação de sorvetes em máquinas | 23 |

| 22 | Tintas e vernizes | 24 |

| 23 | Veículos automotores | 25 |

| 24 | Veículos de duas e três rodas motorizados | 26 |

| 25 | Venda de mercadorias pelo sistema porta a porta | 28 |

Em quais situações não tem ST?

Existem circunstâncias em que a Substituição Tributária não se aplica, conforme estipulado no Convênio ICMS 142/18. Veja agora quais são essas situações:

- Transações interestaduais que envolvam a transferência de bens e mercadorias sujeitas ao regime de Substituição Tributária para um estabelecimento industrial fabricante dos mesmos produtos;

- Transferências interestaduais entre estabelecimentos do remetente, exceto quando o destinatário for um estabelecimento varejista;

- Transações interestaduais direcionadas a um estabelecimento industrial para uso em processo de industrialização, como matéria-prima, produto intermediário ou material de embalagem – desde que esses itens não sejam comercializados pelo estabelecimento em questão;

- Transações interestaduais com destino a um estabelecimento localizado em estados que designam o papel de substituto tributário em relação ao ICMS devido nas operações internas;

- Transações interestaduais envolvendo bens e mercadorias produzidas em escala industrial não relevante, conforme definido nos termos do convênio.

Por isso, é essencial realizar o cálculo adequadamente para evitar falhas nos processos da sua empresa e garantir o cumprimento correto das obrigações tributárias.

Como calcular a Substituição Tributária?

Vamos apresentar um exemplo prático de cálculo para melhor entendimento. Lembrando que é importante consultar a legislação do ICMS do estado de destino para compreender a metodologia de cálculo, pois isso pode variar conforme o local.

Considere um produto no valor de R$800,00 e as seguintes despesas associadas:

- Frete: R$30,00;

- Seguro: R$15,00;

- Despesas acessórias: R$20,00;

- Descontos: R$0,00;

- IPI: 5% (R$ 40,00);

- Alíquota ICMS Interestadual: 15%;

- Alíquota ICMS Intra: 20%;

- MVA: 60%.

Agora, confira o passo a passo para calcular a ST:

Passo 1: Calcule a base do ICMS interestadual

O cálculo é feito da seguinte maneira:

(valor do produto + frete + seguro + despesas acessórias) – descontos

Assim, a base do ICMS Interestadual é:

(R$800,00 + R$30,00 + R$15,00 + R$20,00) – R$0,00

Dando um total de R$865,00.

Passo 2: Determine o valor do ICMS interestadual

O cálculo é feito da seguinte maneira:

base do ICMS Interestadual x (alíquota ICMS Interestadual/100)

Portanto, o valor do ICMS Interestadual é calculado como:

R$865,00 x (15/100)

Resultando em R$129,75.

Passo 3: Encontre a base do ICMS-ST

O cálculo é feito da seguinte maneira:

(valor do produto + valor do IPI + frete + seguro + outras despesas acessórias – descontos) x [1 + (% MVA/100)].

Assim, a base do ICMS-ST é:

(R$800,00 + R$40,00 + R$30,00 + R$15,00 + R$20,00) x [1 + (60/100)]

Totalizando R$1448,00.

Passo 4: Finalize com o valor do ICMS-ST

O cálculo é feito da seguinte maneira:

(base do ICMS-ST x (alíquota do ICMS Intra / 100)) – valor do ICMS Inter

Portanto, o valor do ICMS-ST é calculado como:

(R$1448,00 x (20/100)) – R$129,75

Resultando em R$159,85.

Quem tem que pagar a Substituição Tributária?

Por estar geralmente associado à cobrança do ICMS, o pagamento da substituição é de competência estadual. No entanto, também pode ser aplicado ao IPI, que é um imposto federal.

Dessa forma, todos os estados podem ser submetidos a cobrança desses impostos em algum momento. Isso porque cada estado é responsável por suas próprias regulamentações e pela determinação dos produtos sujeitos à Substituição Tributária.

Logo, é essencial que se considere os critérios estabelecidos na legislação para determinar a aplicabilidade desse regime de acordo com os acordos intergovernamentais.

Já para as operações interestaduais, é importante se familiarizar com a legislação tributária do estado destinatário e os termos dos acordos intergovernamentais, incluindo convênios e protocolos. Isso ajuda a identificar quem é responsável pelo recolhimento do imposto na operação.

Qual a diferença de ICMS e Substituição Tributária?

O ICMS é o Imposto sobre Circulação de Mercadorias e Prestação de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação. Já a Substituição Tributária, é um sistema de recolhimento de impostos.

Embora estejam relacionados, é importante notar que eles não são idênticos: o ICMS é o imposto aplicado à movimentação de produtos ou à prestação de serviços entre cidades, estados ou entidades jurídicas e individuais.

Enquanto a Substituição Tributária representa apenas um meio de coletar os impostos.

Simplifique sua gestão de documentos fiscais com a Focus NFe

Somos um ecossistema de soluções para a emissão e gestão de documentos fiscais. Nossos recursos permitem que empresas dos mais diversos portes e segmentos ganhem mais tempo para focar no que importa.

Sua empresa possui desenvolvedores, sistema interno e quer otimizar a emissão de notas? Conheça nosso conjunto de APIs para emissão de documentos fiscais!