O que é MFe?

O Módulo Fiscal eletrônico (MFe) é um equipamento homologado pelo Fisco que pode transmitir a informação de venda de um estabelecimento à SEFAZ, sem que o lojista precise formatar arquivos.

Similar ao SAT utilizado em São Paulo, foi criado com o objetivo de atender às demandas da legislação fiscal que possui novas regras de emissão do Cupom Fiscal Eletrônico (CFe) no Ceará. A diferença é que o MFe deve atender a algumas exigências da SEFAZ/CE, como:

- Dispositivos equipados com Bateria;

- GPS para localização do equipamento;

- GPRS para conexão de internet por meio de chip 3G/4G;

- Integrador Fiscal que precisa ser usado em conjunto com o software de gestão (ou PDV) e o MFE.

Assim, nada mais é do que a continuação de um projeto que visa a substituição dos atuais cupons fiscais emitidos por ECF por equipamentos de baixo custo, com certificado digital e que gerem, autentiquem e transmitam ao Fisco os cupons fiscais eletrônicos.

Isso quer dizer que, com o novo sistema, basta emitir a nota fiscal à pessoa consumidora e conectar o equipamento de emissão à internet com certa periodicidade, a fim de transmitir automaticamente ao Fisco todas as notas fiscais emitidas aos consumidores.

Por fim, o MFe passou a ser obrigatório em fevereiro de 2019 e seu prazo de adesão foi prorrogado frequentemente até a definição do prazo final, fixado a partir de 1º de janeiro de 2023.

Como funciona o MFe?

O MFe se comunica periodicamente com a SEFAZ para enviar e receber informações. Por isso, a autorização dos documentos é feita localmente no próprio equipamento.

Seu funcionamento ocorre da seguinte maneira:

- O cliente vai ao comércio e faz suas compras e o vendedor registra as compras no software emissor de cupom fiscal;

- O software envia os dados da venda para o Integrador Fiscal, que faz a comunicação com o MFe;

- Se as informações estiverem corretas, a venda é autorizada. Caso contrário, o software informa o problema ocorrido;

- Após a autorização da venda, o software emite o “Extrato CFe”.

O Extrato CF-e é um comprovante da venda, entregue ao consumidor final. Ele é semelhante ao DANFE NFC-e.

O que mudou com a substituição do ECF pelo MFe SAT?

A substituição do ECF pelo MFe SAT trouxe uma série de mudanças, dentre elas:

- Obrigatoriedade de uso do MFe: Todos os estabelecimentos comerciais que emitem cupom fiscal devem utilizar o MFe;

- Transmissão automática dos dados fiscais: Os dados fiscais das vendas realizadas com o MFe são transmitidos automaticamente para a Secretaria da Fazenda;

- Acesso aos dados fiscais: Os contribuintes têm acesso aos dados fiscais das vendas realizadas com o MFe por meio do Portal da SEFAZ. Isso facilita o controle das operações e a fiscalização;

- Maior segurança e eficiência: O MFe é um documento fiscal mais seguro e eficiente que o ECF. Por ser transmitido diretamente para a SEFAZ, dificulta a adulteração. Além disso, o MFe pode ser consultado pelo consumidor no Portal da SEFAZ.

Prazo de adesão ao MFe

O prazo de adesão ao Módulo Fiscal encerrou em 30 de setembro de 2019.

No entanto, os contribuintes que ainda utilizavam o ECF até essa data, podiam continuar emitindo cupons no sistema antigo até 24 meses após a data da primeira autorização de uso. Nesse caso, os equipamentos precisavam ter sido adquiridos até 31 de janeiro de 2019 e funcionar, em paralelo, com o MFe.

Qual é a diferença entre MFe e SAT?

MFe e SAT são equipamentos fiscais homologados pela SEFAZ que emitem o Cupom Fiscal Eletrônico. Ambos os equipamentos possuem as mesmas funcionalidades básicas, como:

- Emissão de CFe: os dois equipamentos são capazes de emitir CFe, que é um documento fiscal eletrônico que substitui o cupom fiscal impresso; e

- Conexão com a SEFAZ: os dois equipamentos se comunicam periodicamente com a SEFAZ para enviar e receber informações, como por exemplo o status do CFe emitido.

No entanto, existem algumas diferenças importantes entre os dois equipamentos:

- Localização da autorização: o MFe autoriza o CFe localmente no próprio equipamento, enquanto o SAT autoriza o CFe na SEFAZ; e

- Comunicação com a SEFAZ: o MFe se comunica por meio de um modem ou conexão GPRS, enquanto o SAT se comunica por meio de uma rede celular ou Wi-Fi.

Quem é obrigado a usar o aparelho MFe?

No dia 1º de fevereiro de 2019, entrou em vigor a obrigatoriedade de uso do Módulo Fiscal eletrônico. Então diversas categorias foram incluídas, como:

- Restaurantes e similares;

- Bares e outros estabelecimentos especificados em servir bebidas;

- Lanchonetes, casas de chá e de sucos, açaiteria, cafeteria, fast-food, gelateria, pizzaria, sorveteria, e similares;

- Serviços de alimentação ambulante;

- Fornecimento de alimentos preparados preponderantemente para empresas;

- Serviços de alimentação fornecidos por buffet para banquetes, coquetéis e recepções;

- Cantinas – serviços de alimentação privativos;

- Fornecimento de alimentos preparados para consumo domiciliar;

- Comércio varejista de peças e acessórios novos para veículos automotores;

- Comércio varejista de peças e acessórios usados para veículos automotores;

- Comércio varejista de pneumáticos e câmaras-de-ar;

- Comércio varejista de motos e motonetas novas;

- Comércio varejista de motocicletas, motos e motonetas usadas;

- Comércio varejista de peças, partes e acessórios para motocicletas, motos e motonetas;

- Comércio varejista de combustíveis e lubrificantes para veículos;

- Comércio varejista de aparelhos de uso doméstico;

- Comércio varejista de móveis novos;

- Comércio varejista de artigos de colchoaria;

- Comércio varejista de artigos de armarinho;

- Comércio varejista de artigos de cama, mesa e banho;

- Comércio varejista de tecidos e fazendas;

- Comércio varejista de artigos de tapeçaria;

- Comércio varejista de utilidades domésticas em geral;

- Comércio varejista de brinquedos e artigos recreativos;

- Comércio varejista de artigos esportivos;

- Comércio varejista de bicicletas e triciclos; peças e acessórios;

- Comércio varejista de artigos de caça, pesca e camping;

- Comércio varejista de embarcações e outros veículos recreativos, peças e acessórios;

- Comércio varejista de artigos do vestuário e acessórios do vestuário;

- Comércio varejista de artigos de viagem de qualquer material;

- Comércio varejista de artigos de joalheria;

- Comércio varejista de artigos de relojoaria.

Como ativar o MFe SAT?

Antes de executar a ativação, há alguns pré-requisitos a serem seguidos, como a aquisição do equipamento MFe que pode ser feita através de revendedores autorizados. E possui um aplicativo Comercial (AC). Vejamos o passo a passo:

Passo 01: Aquisição do equipamento

Primeiro o contribuinte deve adquirir no mercado um modelo de equipamento homologado

pela SEFAZ.

Passo 02: Vinculação do equipamento

Acesse o ambiente seguro da SEFAZ-CE, e vá no menu Vincular MFE. Leia as instruções e insira o número de série que consta em uma etiqueta no próprio equipamento. Depois clique em “Download do Termo de Aceite”.

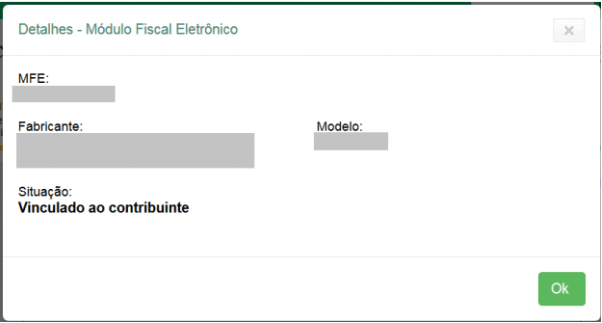

Após o envio do Termo de Aceite assinado, aguarde o retorno da SEFAZ por meio do menu “MFes vinculados”. Assim que a situação do equipamento mudar para “Vinculado ao Contribuinte”, prossiga com a ativação do Módulo Fiscal.

Caso você não tenha acesso ao ambiente da SEFAZ, busque a ajuda do seu contador para realizar esse procedimento.

Passo 03: Instalação e configuração

Primeiro, é preciso instalar o seu equipamento no seu PDV. Aqui, será necessário ter conhecimento técnico em redes e sistema operacional, por isso conte com um apoio especializado.

Dessa maneira, a ordem dos procedimentos são:

- Checar no roteador se as portas utilizadas pela SEFAZ-CE estão desbloqueadas;

- Verificar se o computador do seu PDV tem portas USB 2.0;

- Instalar o drive USB do fabricante;

- Conferir se há compatibilidade de assinatura digital com o Windows;

- Instalar e configurar os aplicativos de comunicação Monitor e o Integrador junto a SEFAZ;

- Por fim, finalizar a ativação no aplicativo do fabricante.

Passo 05: Vinculação com a software house

Nessa etapa, é feita a vinculação do estabelecimento à software house contratada como fornecedor do software de frente de loja.

Assim, o fornecedor é quem deve sinalizar à SEFAZ-CE este vínculo e dispor o “código de vinculação à software house” ao contribuinte. Esse código é imprescindível para realizar a configuração no seu equipamento e, assim, fazer as vendas normalmente.

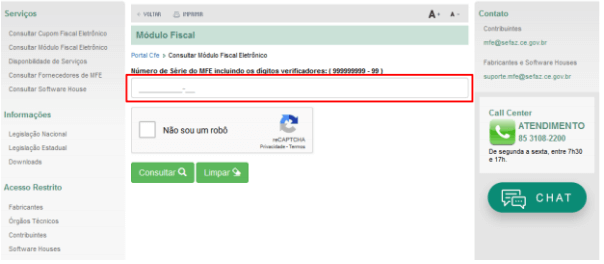

Como consultar o MFe?

Acesse o Portal da SEFAZ-CE, vá no menu “Consultar Módulo Fiscal eletrônico” e insira o número de série e o dígito verificador do MFe. Depois clique em consultar.

Em seguida, os resultados detalhados do MFe aparecerão.

10 boas práticas de uso do MFe em aplicativos comerciais

Agora vamos às dicas de uso do MFe em aplicativos comerciais (ERP), que emitem CFe por meio do Módulo Fiscal eletrônico no Estado do Ceará, de acordo com manual disponibilizado pela SEFAZ do estado.

1 – Emitir CFe conforme padrões previstos na legislação nacional e estadual

O aplicativo comercial para emissão de NFe deve seguir padrões definidos nos Manuais, nas Notas Técnicas e em esquemas XML.

Aqui você pode conferir as versões mais recentes dos documentos mencionados.

2 – Cadastro de clientes, emitentes e produtos

O aplicativo deve permitir a configuração de dados básicos do emitente, como CNPJ e razão social, que devem ser conferidos com dados configurados nos MFes.

Ele também deve permitir o pré-cadastramento e a manutenção de clientes (tanto pessoa física quanto jurídica), além de um cadastro adequado de produtos que permita conformidade com a legislação tributária.

3 – Venda rápida

É preciso permitir a venda rápida e fácil de produtos sem a necessidade de cadastrar o consumidor final e oferecer a este a opção de fornecer seu CPF ou CNPJ.

4 – Identificação do consumidor final

O aplicativo de emissão deve, obrigatoriamente, possibilitar a venda com identificação de destinatário, sobretudo quando se refere à identificação de CPF.

5 – Cálculo correto de impostos

É possível que o aplicativo preencha automaticamente os cálculos de tributos, de modo a agilizar a venda e a emissão de CFe.

6 – Possuir histórico e Status dos CF-e’s de venda e de cancelamento

O aplicativo para emissão de CFe deve manter os status de cada CFe emitido, incluindo as vendas e os cancelamentos. Os cupons cancelados devem ter o motivo da rejeição.

7 – Observar e registrar corretamente as vendas e cancelamentos

Caso faça um cancelamento, é preciso emitir um CF-e de cancelamento. Esta nota segue a mesma numeração dos demais CFes e deve referir-se a um CF-e anterior, cancelando este.

O aplicativo comercial deve, portanto, marcar o CF-e de venda referido como cancelado.

8 – Imprimir extrato do CF-e

O extrato CFe é o documento auxiliar do CFe. A impressão deve ser gerada pelo aplicativo comercial e deve respeitar o que está determinado na legislação nacional e estadual, sem esquecer do uso do QR Code.

O software deve oferecer a opção de imprimir o Extrato CFe na forma completa ou resumida, sempre com QR Code.

9 – Guardar o XML de todos os CFE-s

É imprescindível fazer o armazenamento dos arquivos XML de todos os CFes autorizados.

Quando um MFe autoriza um CFe de venda ou cancelamento, é disponibilizada uma cópia deste ao aplicativo comercial, que deve ser armazenada e fornecida ao usuário contribuinte sempre que ele precisar.

Os contribuintes devem guardar esses arquivos por pelo menos cinco anos para enviá-los para a sua escrita fiscal.

10 – Não fazer mau uso das funções padrões

O uso indevido das funções de comunicação pode comprometer a estabilidade dos componentes de comunicação e o próprio equipamento emissor, acarretando perda de performance e instabilidade.

Um exemplo de mau uso é na utilização de funções como “ConsultarSAT” ou “ConsultarStatusOperacionalMFE”. O desempenho do software emissor certamente sofre abalos.

Como comportar tantas mudanças em minha empresa?

Uma API consegue automatizar estes processos e otimizar o seu tempo em outras operações. Isso porque APIs possibilitam a comunicação entre programas distintos, independente de sua tecnologia e linguagem de programação.

Além disso, elas garantem a integridade dos dados de sua nota fiscal, o que previne erros na hora de emissão, sem contar na facilidade de emitir as informações de sua nota automaticamente.

Se a sua empresa não vive a realidade de emissões fiscais sem complicação, conheça o sistema da Focus NFe e desburocratize a emissão de suas NFes, inclusive do CFe.

Clique aqui agora mesmo!

API da Focus NFe e o MFe

A Focus NFe trabalha com APIs que permitem a comunicação direta entre sistemas e a SEFAZ das prefeituras.

Para utilizar nosso sistema na emissão MFe/SAT, é preciso que você instale nosso software na máquina que o equipamento está conectado para que a comunicação seja feita de forma prática.

Assim, o sistema coleta as informações da nota e envia para nosso comunicador, o qual é o responsável por fazer a comunicação com o MFe/SAT para então gerar os arquivos necessários para validação.

Perguntas frequentes sobre MFe:

O que fazer caso o MFe fique inoperante?

Quando o MFe estiver fora de operação, é autorizado o uso da NFCe em contingência.

MF-e e SAT são a mesma coisa?

Não. Embora não tenham diferenças quanto à comunicação com os servidores da SEFAZ, o MFe é mais equipado e contém alguns recursos extras. Como a localização por GPS, comunicação por GPRS (transmissão de dados de forma remota, sem cabeamento) e bateria interna (que permite o uso do emissor em caso de queda de energia).

Por que mudou de impressora fiscal para o MFe?

A principal razão para a mudança é o acompanhamento mais eficaz e ágil das atividades das empresas por parte da SEFAZ. Isso porque com a migração das impressoras fiscais para o Módulo Fiscal eletrônico, os dados de vendas agora são enviados à Secretaria da Fazenda conforme uma frequência previamente determinada.

Qual a diferença entre o MFE e o ECF?

O MFE é um equipamento fiscal mais simples e econômico que o ECF. Não requer pedido de uso, intervenção técnica ou geração de relatórios gerenciais.

O MFe pode ser utilizado em mais de um PDV?

Sim, mas apenas para autorizar uma compra por vez. Isso significa que, se houver muitos clientes comprando no mesmo momento, pode haver demora no processo de venda. Por isso, recomendamos o uso de um MFe para no máximo dois PDVs.

O MFe e a impressora fiscal podem ser usados juntos?

Não é possível usar os Módulos Fiscais em um PDV conectado a uma impressora fiscal. Eles operam apenas de maneira autônoma.

É necessário ter um sistema para utilizar o MFe?

Sim, é essencial empregar um software homologado com o dispositivo para obter a autorização junto à SEFAZ.

O MFe precisa ser homologado na SEFAZ?

Sim, os fabricantes devem submeter os equipamentos ao órgão responsável pelo processo de homologação. Isso garante que o Módulo Fiscal seja homologado em nível nacional e local, atendendo às exigências da SEFAZ.

Onde fica o número de série do MFe?

O número de série está em uma etiqueta no próprio dispositivo. Se por acaso não conseguir localizá-lo, entre em contato com o fornecedor.

Simplifique sua gestão de documentos fiscais com a Focus NFe

Somos um ecossistema de soluções para a emissão e gestão de documentos fiscais. Nossos recursos permitem que empresas dos mais diversos portes e segmentos ganhem mais tempo para focar no que importa.

Sua empresa possui desenvolvedores, sistema interno e quer otimizar a emissão de notas? Conheça nosso conjunto de APIs para emissão de documentos fiscais!

Converse já com a nossa equipe: Solicite Contato Aqui!